¿Qué son las fuentes de financiación?

Todas las empresas necesitan financiación para poder operar en su entorno y desarrollar sus proyectos, pero sabemos realmente, ¿qué tipos de financiación existen y cómo podemos obtenerla?

Cualquier empresa, idea o negocio necesita apoyo económico para alcanzar sus objetivos. Una ayuda adicional a los recursos propios representada por las distintas y variadas fuentes de financiación disponibles facilitará el camino hacia el éxito. Hablaremos en este post de todos los tipos de financiación aprovechables, pero antes, ¿qué son las fuentes de financiación?

Si la financiación es el proceso de captación de fondos con el fin de desarrollar la actividad empresarial, las fuentes de financiación son la procedencia de dichos fondos. Es decir, son aquellos actores tales como bancos, empresas, entidades públicas o privadas a las que puedes acudir para solicitar dinero.

La financiación estará presente en todos los periodos de la actividad empresarial en sus diferentes formas y en cada momento estará enfocada a un objetivo. Podríamos necesitar financiación para comprar un local, maquinaria, invertir en I+D, realizar una nueva página web, implantar un e-commerce o introducirnos en mercados internacionales.

Las diversas fuentes de financiación a las que tengamos acceso nos facilitarán ayuda económica para uno u otro objetivo, principalmente, en el caso de la financiación pública, cuyo destino está enfocado con un fin concreto y debemos solicitarla para tal fin.

Tipología y diversificación de financiamiento

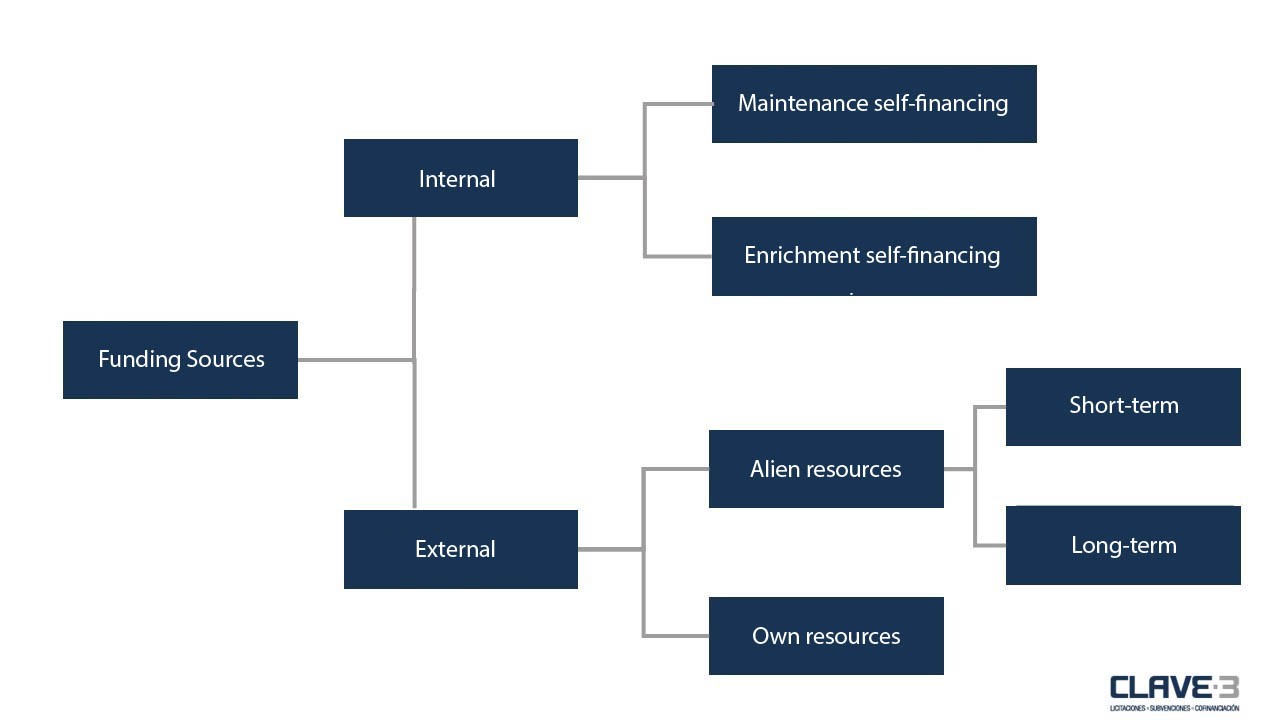

Podemos dividir las fuentes de financiación empresarial en dos tipologías:

- Internas, que son aquellas de las que dispone la propia empresa o se generan a partir de los beneficios que obtiene.

- Externas, que son aquellas que suponen una financiación adicional que procede de fuera de la empresa.

En ambos casos es importante saber cuánta financiación se necesita para definir qué tipología es la más adecuada. Para continuar con el desarrollo, es importante conocer aquellos conceptos que conciernen a las fuentes de financiación y se encuentran representados en el siguiente esquema:

La financiación interna se le conoce también como autofinanciación ya que son todos aquellos recursos que ha generado la empresa como resultado de su actividad. Como vemos en la imagen de ella derivan dos tipos:

- Autofinanciación de mantenimiento. En esta tipología los beneficios obtenidos se retienen en la empresa con el fin de mantener su capacidad productiva. En contabilidad equivale a los conceptos de “provisiones” y “amortizaciones”.

- Autofinanciación de enriquecimiento. En este caso los beneficios se usan para reinvertir en nuevas inversiones enfocadas a un crecimiento de la empresa.

En cambio, la financiación externa es toda aquella fuente de financiación ajena a la empresa, es decir, que no ha sido generada por la propia actividad económica de la misma. También podemos encontrar dos grupos en ella:

- Propias. Aquellos recursos financieros que llegan a la empresa, pero por parte de entes procedentes de su entorno o que forman parte de ella. Por ejemplo, salida a bolsa, nuevos socios. etc.

- Ajenas. Son todos aquellos recursos económicos ajenos a la empresa, y que además se pueden dividir en corto plazo (leasing, descuento comercial…) o largo plazo (hipoteca, préstamo personal…). El tiempo será el factor que marque esta categoría en función de si la devolución de la financiación se produce en menos de un año (corto plazo) o más (largo plazo).

Lo más ventajoso de los tipos de financiación es la variedad que existe por lo que cualquier empresa tiene la posibilidad de diversificar sus fuentes de financiación tanto internas como externas, ya sea aumentando el número de bancos con los que trabaja o solicitando la multitud de ayudas públicas que existen actualmente.

Financiación Externa

Subvenciones

¿Realmente puedo solicitar una subvención? Mi empresa está situada en un pequeño pueblo, ¿tengo la posibilidad de acceder a algún incentivo público? ¿Son las subvenciones sólo para las grandes empresas? Queremos darte respuesta a esta y otras preguntas por lo que a continuación trataremos de explicarte todo lo que tienes que saber sobre incentivos y subvenciones pública para que tu empresa no deje escapar ninguna oportunidad.

Todos los organismos públicos, independientemente de su nivel territorial (europeos, nacionales, autonómicos o locales), dotan de ayudas económicas a empresas según las políticas adoptadas en el entorno que les compete.

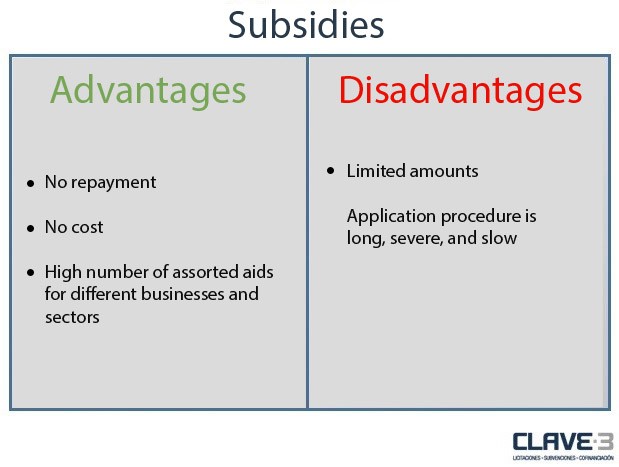

Las subvenciones de organismos públicos son apoyos financieros que no requieren devolución (al contrario de un préstamo bancario) y que se encuentran en constante cambio. Los plazos, cuantía y requisitos variarán según fecha y organismo responsable de esa subvención. Esta última condición (además del excesivo papeleo y burocracia) hace bastante complejo y tedioso acceder a ellas, siendo muy recomendable la contratación de profesionales especializados en obtener cualquier tipo de subvención.

Aunque haya subvenciones de lo más variadas en función de la empresa y sector, la cuantía no es extremadamente elevada. Además, se trata de un proceso lento por lo que la empresa no debe contar con ellas de inmediato. Sin embargo, sigue siendo una de las principales y más útiles fuentes de financiación. De hecho, es una forma de financiación apta para cualquier tipo de empresa. Si quieres conocer información detallada sobre subvenciones te dejamos este post.

Sector bancario

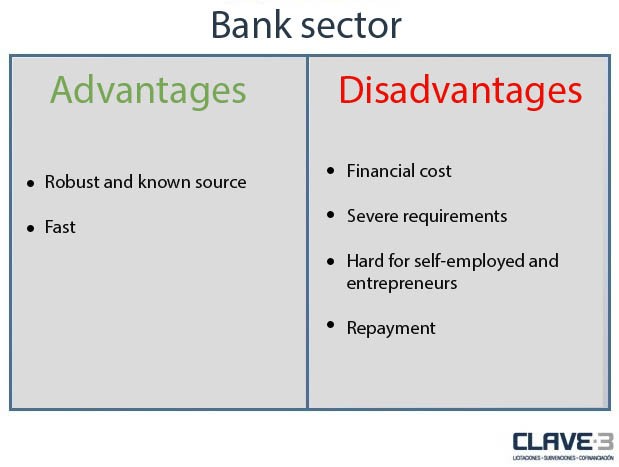

¿Quién no conoce las oportunidades de financiación que te ofrece una entidad bancaria? Sin duda, la fuente de financiación más utilizada por las empresas es la financiación procedente de entidades bancarias. El principal motivo es que es el más conocido y posee una gran cantidad de productos a medida: préstamos personales e hipotecarios, créditos, líneas de descuento, etc. Además, aunque en ocasiones el banco te solicite información sobre el destino del préstamo, no implica que debas utilizarlo necesariamente en la compra de maquinaria, en la adquisición de materia prima o en la realización de una nueva página web, como puede ocurrir con la financiación pública.

Sin embargo, no hay que olvidar que tiene un coste financiero que debemos tener contemplado en nuestras previsiones. Es por ello que este tipo de financiación es la más rápida, accesible y sencilla para aquellas empresas antiguas con capacidad de poseer garantías y avales que les faciliten la consecución del préstamo y que, en contrapartida, se dificulta para autónomos y emprendedores.

El cuadro que presentamos a continuación resume gráficamente cuáles son las principales Ventajas y Desventajas de solicitar un préstamo bancario para una empresa:

Capital de riesgo

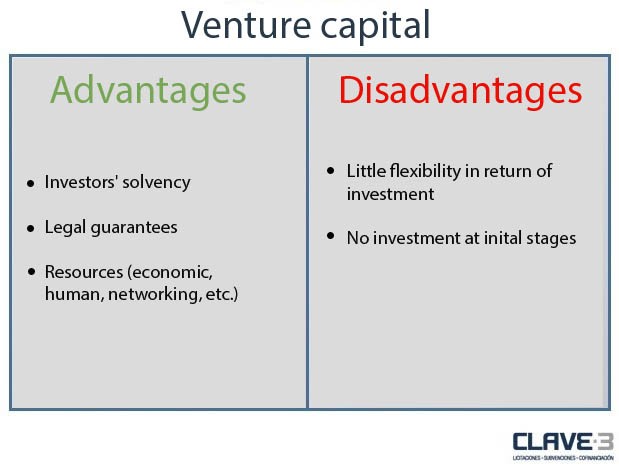

El capital riesgo es quizá una de las fuentes de financiación más desconocida pero más interesante para el caso de los emprendedores. Se trata de una fuente de financiación profesional que aporta capital a aquellas empresas que su negocio puede obtener una proyección rápida y exitosa si consiguen la financiación necesaria en su etapa inicial. Suelen ser startups con modelos tecnológicos o de negocios novedosos en los que los “cazatalentos” ven una oportunidad real de negocio, y por tanto, de que su dinero se multiplique a través de los beneficios de la empresa. La contraprestación a esa inversión es un porcentaje del capital social con un respectivo puesto directivo de control. La principal ventaja, además del nivel de recursos que aportan, es su respaldo legal y la solvencia de terceros.

Sin embargo, no apuestan por la empresa si se encuentra en una fase demasiado inicial pues no pueden ver con claridad la proyección del negocio. Esta fuente va destinada principalmente a esos proyectos que ya están en funcionamiento, pero necesitan un empujón para alcanzar un éxito real.

Business Angels

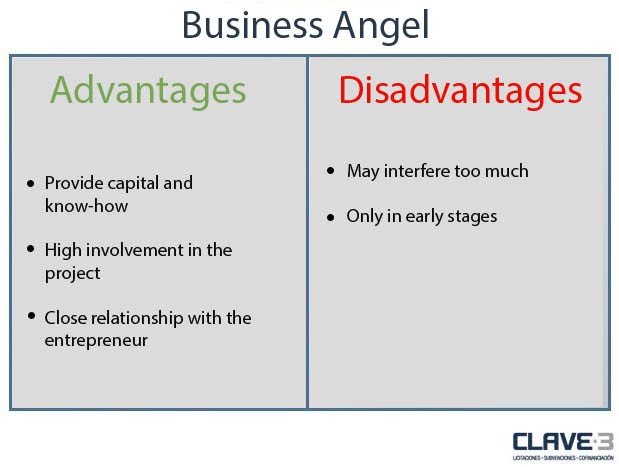

Este tipo de financiación externa es muy particular. La figura del Business Angel nació en Estados con aquellos empresarios del siglo XX que apoyaban las representaciones teatrales de Broadway. Trasladado al ámbito de los negocios sería aquella persona que “apadrina” un proyecto empresarial simplemente porque le guste y crea en él; ya sea por su novedad, repercusión en la sociedad o simplemente motivaciones personales. Dicho “ángel” aporta su propio dinero (el capital de riesgo invierte dinero de terceros), experiencia, conocimientos y su red de contactos. Es decir, se involucra mucho más en el negocio que el capital riesgo, aportando todos sus recursos, no sólo los económicos.

Aunque es cierto que esta fuente de financiación se encuentra principalmente presente en el país norteamericano (Amazon, Skype, Google contaron con ella en sus inicios), en España también la podemos encontrar. Sin duda, una útil fuente de financiación que además de aportarte fondos te acompañará (puede que a veces demasiado) en todo el proceso empresarial con su know-how. Normalmente el tipo de empresa que atrae a estos inversores suelen ser Startups de innovación y tecnología.

Crowdfounding

Internet supone un antes y un después para las empresas. Surgieron así nuevos modelos no sólo de venta y comercialización sino también de financiación.

Esta tecnología supuso para el emprendedor no sólo una nueva vía de promoción de su producto, sino también una nueva fuente de oportunidades para su proyecto, apareciendo en escena nuevas formas para impulsar su proyecto.

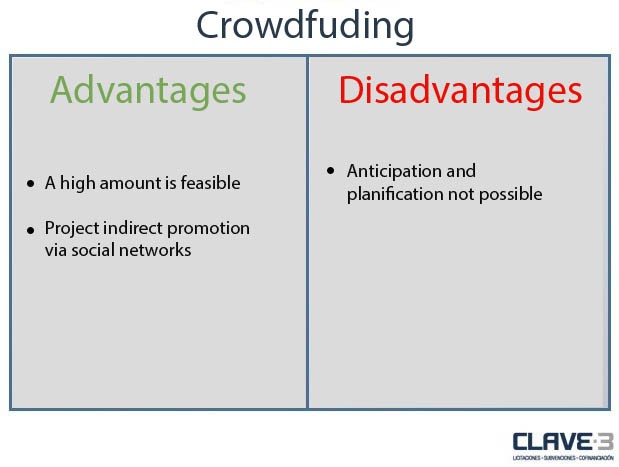

En este escenario aparecen en escena nuevas formas de apoyo económico a las empresas y emprendedores como el crowdfounding o micromecenazgo, una vía de financiación colectiva (online en su mayoría) a través de contribuciones económicas, normalmente a título particular, a cambio de recompensas (productos, descuentos, reconocimiento…) o simplemente por altruismo. Esta vía es una de las más populares para proyectos artísticos, incluso es muy utilizada como apoyo a las campañas políticas de partidos de nueva creación.

Pero, ¿cómo funcionan las campañas de crowdfounding? Su funcionamiento es bastante sencillo. El emprendedor o empresario envía su idea de negocio a la plataforma y simplemente espera a que el público realice sus aportaciones. Para obtener un mayor número de contribuciones será importante que el proyecto esté redactado de manera atractiva y demuestre su viabilidad o su apoyo a alguna causa concreta.

La propuesta estará visible durante un tiempo determinado por lo que es importante que el proyecto capte la atención del potencial contribuyente lo antes posible. El crowdfounding es una fuente de financiación ideal para proyectos con un alto componente social e innovador, con las que las personas se puedan sentir tan comprometidas como para aportar su granito de arena.

Crowdlending

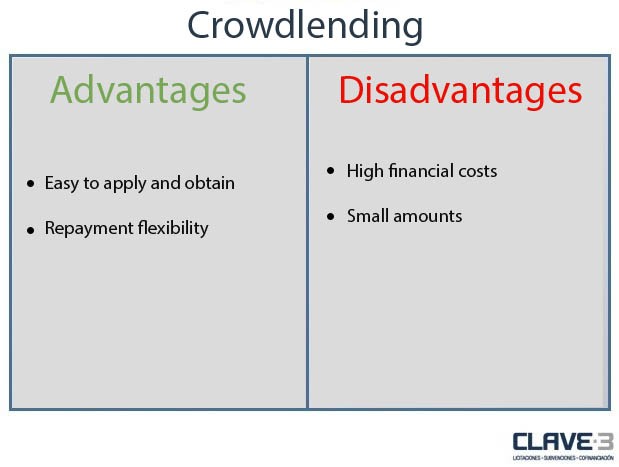

Dentro de las formas de financiación colectiva aparece también el Crowdlendign. El crowdlending se basa en los principios del crodwfounding, sin embargo, la financiación no viene de donaciones sino de préstamos entre particulares. El crowdlending permite a todo tipo de empresas financiarse directamente por un grupo grande y diverso de personas (crowd=multitud, lending=prestar dinero), sin tener que solicitar un préstamo a una entidad bancaria con las consecuentes exigencias de ésta. En este caso, las personas prestan pequeñas cantidades de dinero a una empresa a cambio de un retorno financiero estipulado en un contrato de préstamo.

Es rápido y fácil de solicitar, al contrario que un préstamo bancario, y además las flexibilidades para devolverlo son mayores. Sin embargo, presenta elevados costes financieros por su alto grado de riesgo. El crowdlending se ha convertido en la fuente de financiación alternativa cuando no se consigue acceder a otras, especialmente para autónomos o emprendedores.

Crowdsourcing

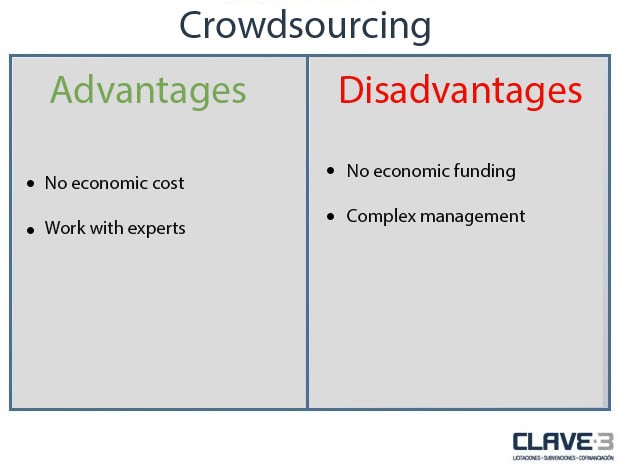

El crowdsourcing no es una fuente de financiación al uso ya que la idea es obtener recursos bien sean de tipo financiero o de capital humano para el desarrollo de una idea de negocio. El crowdsourcing permite la externalización de tareas que se cubren de manera colaborativa con el objetivo de disminuir la carga de trabajo de los miembros de una empresa. Gracias a ellos se eliminan numerosas barreras de financiación presentes al participar en determinados proyectos.

Es una muy buena opción ya que no requiere de ningún coste económico y, si el proyecto es interesante, se puede llegar a trabajar con profesionales de primer nivel.

Los emprendedores y startups suelen recurrir con frecuencia a este tipo de financiación alternativa pues no sólo enriquece su proyecto a nivel económico si no que el equipo puede aportar conocimientos, experiencia y otros aspectos de valor añadido al proyecto.

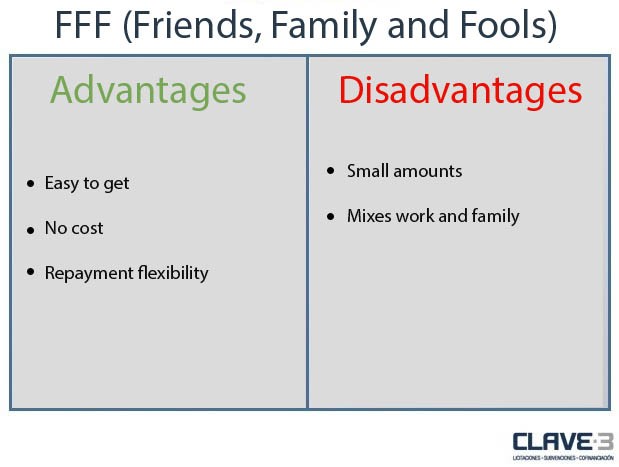

FFF

FFF son las siglas de las palabras inglesas “Friends, Family and Fools” haciendo referencia a las tres primeras fuentes (amigos, familia e incautos) a las que recurre cualquier emprendedor como primera opción debido a su cercanía.

Puede parecer una fuente de financiación poco seria pero la mayoría de las empresas empezaron y empiezan a funcionar con los recursos que pueden encontrar en su entorno, por lo que es un tipo de ayuda económica que se adecua a cualquier tipo de negocio que se encuentre en un estadio temprano.

Internal fundig

Ante la inmensa variedad de recursos que presenta la financiación externa (y su continua reinvención), la interna se presenta mucho más conservadora y limitada. Sin embargo, la financiación propia resulta muy importante, ya que se obtiene independencia financiera, dejando de lado otras fuentes de financiación externas.

Además, un negocio que funciona con sus propios recursos transmite confianza al exterior y provoca que otras fuentes se acerquen para colaborar con él.

La financiación interna se compone principalmente de 4 recursos:

- Capitalización de socios: Es el dinero aportado a la empresa por socios o propietarios. En el caso de las sociedades limitadas (principal forma jurídica de las PYMES) los socios deben invertir, como mínimo, 3.000 euros de capital social y pueden hacer nuevas aportaciones posteriormente. Lo mismo puede hacer un autónomo que aporta dinero propio en su negocio.

- Reservas: Las empresas deben establecer una reserva legal (no excluye de poder tener otra voluntaria) compuesta por un porcentaje de sus beneficios que no han sido distribuidos a los propietarios. Estos fondos funcionan como “hucha” para aquellos momentos en los que la empresa necesite financiación adicional. Así, se diferencian tres grandes bloques de reservas:

- Reservas procedentes de beneficios no repartidos.

Reservas provenientes de la actualización de balances.

Reservas derivadas de aportaciones de los socios. - Cuenta de resultados. Es el recurso más obvio de la fuente de financiación interna, el resultado del ejercicio. Si somos capaces o no de financiarnos propiamente y generar reservas dependerá notablemente de si hemos obtenido beneficios ese año por la actividad económica.

- Amortizaciones: Todo activo ya sea de naturaleza material o inmaterial sufre una depreciación de valor como consecuencia de la actividad económica. Estas pérdidas son reflejadas contable y fiscalmente (amortizaciones) por lo que reducen la base imponible del impuesto de Sociedades derivando en un importante ahorro fiscal.

¿Cuál es la mejor fuente de financiación para tu empresa?

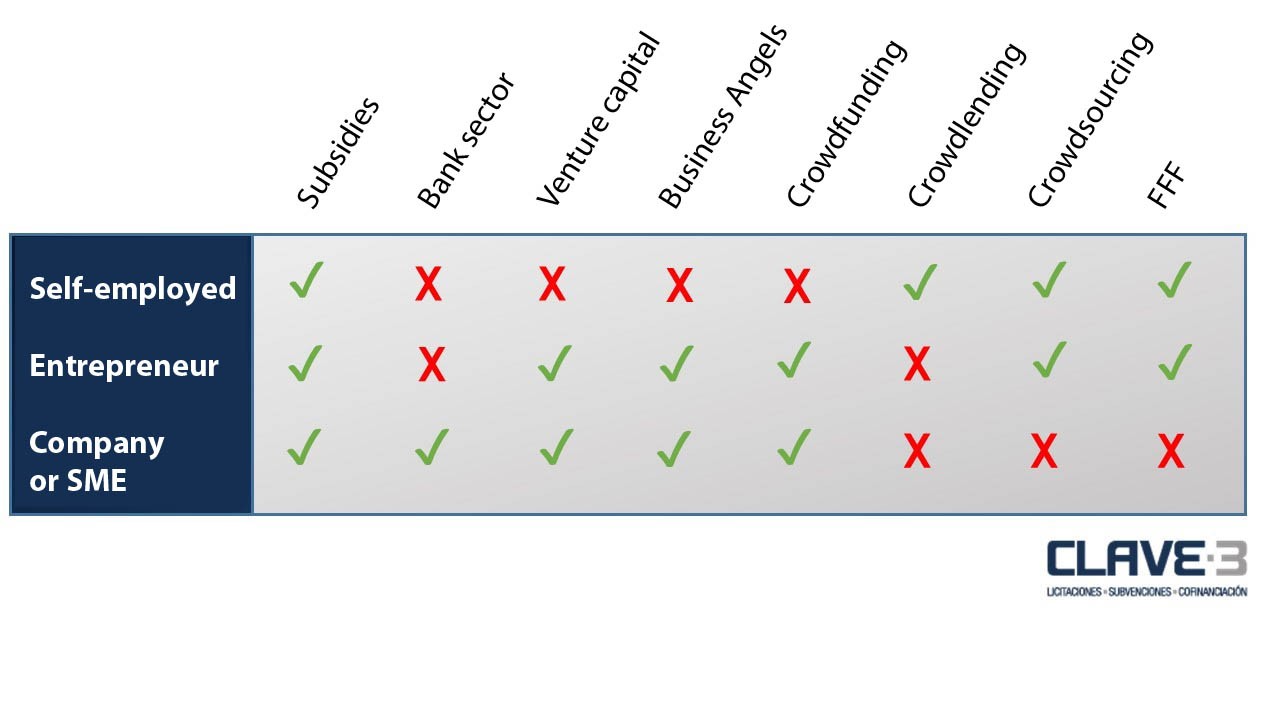

Una vez descritas las principales fuentes de financiación, te dejamos la siguiente imagen resumen* sobre qué tipo de financiación se adapta mejor a tu tipo de negocio.

*En este resumen puedes observar solamente las externas ya que las internas, de una manera u otra, son inherentes en cualquier empresa. La imagen se basa en las características de cada financiación y su sinergia (positiva o negativa) con el tipo de negocio.